La nuova legge di stabilità 2016 prevede che per nuovi beni strumentali acquistati dal 15 ottobre 2015 al 31 dicembre 2016 si possa applicare un super ammortamento del 140%.

“Ma cos’è e come si applica il cosiddetto super ammortamento o maxiammortamento al 140%?

Il super ammortamento o maxi ammortamento è una misura introdotta dalla Legge di Stabilità 2016 e consistente nell’agevolare gli investimenti produttivi delle imprese, grazie ad un’accelerazione del processo di ammortamento fiscale del cespite in oggetto.

Attraverso il super ammortamento o maxi ammortamento le aziende che investono in beni strumentali possono ammortizzare fiscalmente il bene al 140 per cento in luogo del 100 per cento.

Soggetti beneficiari:

può essere applicato da «tutte le aziende che investono in beni strumentali strettamente inerenti al core business aziendale», comprendendo in questa definizione tutti i titolari di:

•\treddito d’impresa;

•\treddito da lavoro autonomo (tranne i contribuenti in regime forfetario).

In attesa di circolari di chiarimento operativo da parte dell’Agenzia delle Entrate, si ritiene che l’applicazione del super ammortamento o maxi ammortamento al 140 per cento riguardi anche i soggetti che si avvalgono del regime dei minimi ma non del nuovo regime forfetario.

Come funzione e come si applica?

Il meccanismo di applicazione del super ammortamento o maxi ammortamento al 140 per cento prevede che l’azienda possa dedurre una quota fiscale di ammortamento maggiore rispetto a quanto oggi prevede il decreto ministeriale di riferimento.

Nell’applicazione operativa, l’ammortamento al 140 per cento consente di ammortizzare il cespite acquistato secondo le aliquote ordinarie, mentre dal punto di vista fiscale viene effettuata una «variazione in diminuzione della base imponibile» su cui poi verranno calcolate le imposte.

Per esempio, se l’azienda Gamma acquista un cespite per un costo (netto IVA) pari a 1000,00 euro e il relativo coefficiente di ammortamento è pari al 20% per 5 anni, con il super ammortamento questa azienda avrebbe diritto a dedurre fiscalmente il 28% (in luogo del 20).

Periodo temporale di riferimento

Il super ammortamento o maxi ammortamento introdotto dalla Legge di Stabilità 2016 si applica per tutti i beni strumentali acquistati tra il 15 ottobre 2015 ed il 31 dicembre 2016.

(tratto da: https://www.forexinfo.it/Super-ammortamento-140-come-funziona)

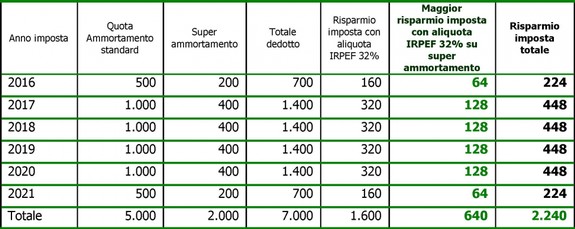

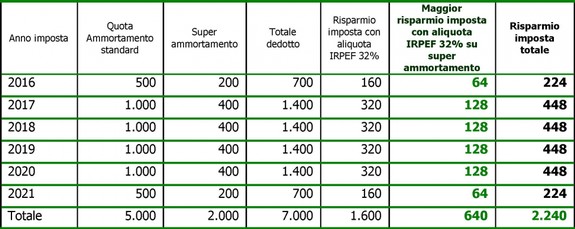

Supponiamo il caso di un’impresa individuale che acquista il 10 febbraio 2016, un sistema ristorazione del costo di 5.000 euro. L’aliquota di ammortamento per questo tipo di bene è pari al 20%.

L’art. 102 TUIR prevede che “la deduzione è ammessa in misura non superiore a quella risultante dall’applcazione al costo dei beni dei coefficienti stabiliti con decreto del Ministro dell’economia e delle finanze pubblicato nella Gazzetta Ufficiale, ridotti alla metà per il primo esercizio”.

Di seguito il vantaggio relativo alla nuova norma:

Cosa aspetti allora? Richiedi un preventivo qui per rendere più tecnologico il tuo punto cassa e contatta il tuo commercialista per conoscere il tuo effettivo risparmio!